体育游戏app平台同比下滑28.41%-开云(中国登录入口)Kaiyun·体育官方网站

昨年A股IPO延续收紧态势,令券商投行业务承压。跟着年报数据线路,投行业务的“寒意”有了量化体现。

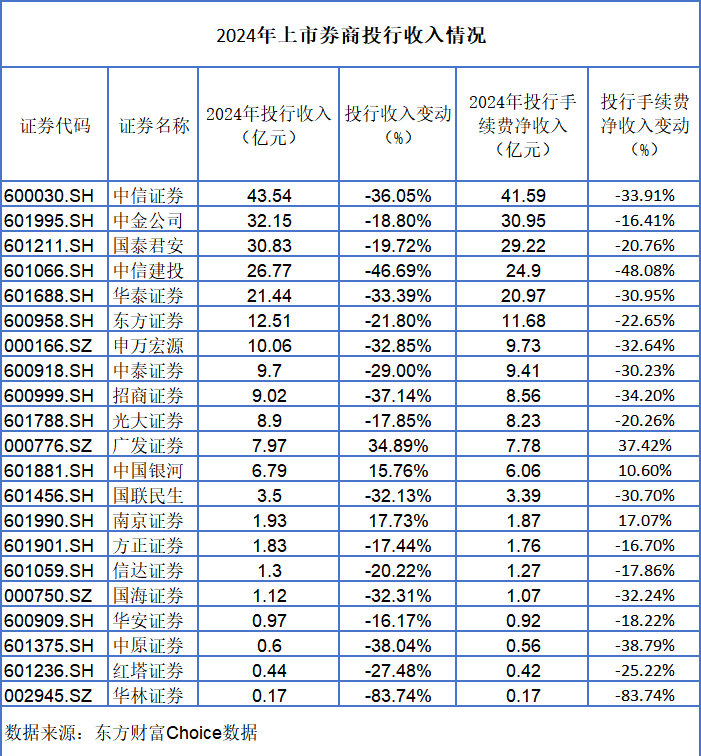

第一财经据Choice数据梳理,现在已线路年报的21家上市券商,2024年整个已毕投行业务收入231.65亿元、投行手续费净收入220.52亿元,同比降幅均在28%把握。其中,18家券商投行营收下滑,仅3家同比高涨。

投行业务一直是龙头券商的上风阵脚,但在昨年,头部券商投行事迹证据险些扫地俱尽。中信建投的投行收入降幅超四成,中信证券、华泰证券也降逾三成。头部券商里,仅中国星河、广发证券昨年投行收入已毕正增长。

不外,本年3月以来,A股IPO阛阓出现转暖迹象。业内以为,本年的投行业务场整个望冷静好转,同期,在并购重组需求上升布景下,券商投行业务迎来转型机遇。

中信建投昨年投行收入大降超四成

2024年,A股阛阓刊行节律不绝放缓,IPO融资流派及金额均大幅下落。据Wind数据,昨年全年,A股阛阓共有100家公司首发上市,融资总数673.53亿元,数目和金额同比隔离下落约68%和81%。

在此布景下,上市券商的投行业务遇到“滑铁卢”。据记者统计,现在线路年报的21家上市券商,昨年整个已毕投行收入231.65亿元,同比下落28.99%;整个已毕投行手续费净收入220.52亿元,同比下滑28.41%。

即便如斯,龙头券商依旧守住了投行营收榜的前排座席。

现在,2024年投行收入前三甲是中信证券、中金公司和国泰君安,隔离为43.54亿元、32.15亿元和30.83亿元。紧随后来的是中信建投、华泰证券,昨年投行收入均跳动20亿元。此外,东方证券、申万宏源昨年的投行收入在10亿元以上。

不外,与自己相比,这些头部券商的投行事迹难言优秀。

行动中信建投长期以来的中枢业务,昨年,该公司的投行收入大降超四成,还牵累了全年营收。

年报泄漏,中信建投2024年全年营收211.29亿元,同比下落9.1%,归母净利润72.23亿元,同比增长2.68%。

各项主交易务中,投行业务收入降幅最大。昨年中信建投的投行收入为26.77亿元、投行手续费净收入24.9亿元,隔离同比下落约46%和48%。其余业务中,资管业务收入同比下落14%,而金钱贬责、交游及机构业务的收入已毕正增长。

中信证券、华泰证券和中金公司昨年投行收入也集体下滑,前两家收入降幅跳动三成。

其余的多家大型券商,也难逃投行收入下滑的运谈。国泰君安、东方证券、招商证券昨年隔离已毕投行业务收入30.83亿元、12.51亿元和9.02亿元,同比隔离下滑19.72%、21.8%和37.14%。

也有跑出重围者,有3家上市券商昨年投行收入逆势增长。现在增幅最大的是广发证券,昨年已毕投行收入7.97亿元,同比增长34.89%;中国星河、南京证券昨年该收入隔离为6.79亿元和1.93亿元,同比增长15.76%和17.73%。

承销保荐收入大降牵累投行营收

券商投行业务收入,由承销、保荐和财务参谋人三项组成。举座来看,有可比数据的20家上市券商中,三项收入昨年均同比下滑的达到11家,占比过半。

从收入占比来看,承销业务收入一直占据投行收入的大头,昨年上市券商的承销收入普降。而保荐业务的收入降幅多数跳动了另外两项业务,成为牵累券商投行收入增长的主因。

龙头券商里,中信建投、招商证券昨年的保荐业务手续费净收入隔离同比下落了52.41%和62.27%。

据年报数据,2024年的承销、保荐和财务参谋人业务手续费及佣金收入,中信建投隔离为23.65亿元、0.6亿元和2.53亿元,同比隔离下滑47.91%、52.41%和29.18%;招商证券隔离为6.92亿元、0.78亿元和1.32亿元,同比隔离下滑34.57%、62.27%和22.7%。

此外,多家中小券商的投行单项收入降幅也较大。

昨年,华林证券投行收入0.17亿元,同比下滑超简略,其中,证券承销、财务参谋人业务手续费及佣金收入隔离为0.06亿元和0.11亿元,同比隔离下落91.92%和60.62%。

华林证券称,2024年投行业务收入主要为财务参谋人收入。叙述期内,该公司投资银行部实验业务转型,从传统的IPO和再融资向并购重组等财务参谋人业务转机。

华夏证券的三项收入也均下滑。昨年全年,该公司投行收入0.6亿元,同比下滑超三成。其中,保荐业务手续费及佣金收入降幅跳动九成,仅为60万元。

公司在年报中称,昨年投资银行业务收入减少,主要为证券承销保荐业务收入减少所致。

瞻望本年投行业务处所将好转

在近期的年报事迹会上,券商投行收入的变动情况成为投资者温雅。

两家龙头券商中信证券、中信建投,均对此作出回答。

中信证券总司理邹迎光说,昨年,在阛阓要素影响下,公司投行业务承受较大增长压力,但仍保抓较明白的发展,境内股权融资承销界限名次不绝保抓阛阓第一,境内债券承销界限、阛阓份额均创历史新高。

中信建投在事迹会上暗示,公司昨年收入下落的主要要素是投行业务收入下滑幅度较高,且该项业务在公司收入结构中占相比高,是以对收入酿成较大压力。

不外,本年3月以来,A股IPO阛阓出现转暖迹象,沪深交游所的IPO受理接踵开闸,北交所召开年内首场上市委会议。

关于2025年的IPO阛阓处所,邹迎光说:“咱们嗅觉,本年整个这个词投行业务的处所开动冷静好转,无论是境内一经境外,上市企业的请教数目在冷静上升。”

他同期暗示,中信证券正在挖掘阛阓后劲,鼓动新质坐褥力发展、鼓动专精特新企业上市。并购方面,他先容,公司昨年以来积极调整东谈主员结构、组织结构,积极鼓动并购业务发展。

关于投行收入增量,分析以为,在并购重组需求上升的布景下,券商投行业务迎来转型机遇。

东吴证券数据泄漏,2024年上市券商已毕财务参谋人收入31亿元,同比下落0.2%,占投行收入的14%,同比升迁4个百分点。

东吴证券分析师孙婷称,“8·27新政”后IPO节律放缓,而并购重组被反复说起。2024年2月,证监会上市司召开谈话会,会议明确暗示,复旧上市公司用好并购重组器用作念优作念强,多措并举活跃并购重组阛阓。同庚4月,国务院印发新“国九条”,复旧上市公司通过并购重组提高发展质地。

“计谋复旧下并购重组需求有望激勉,为券商投行业务转型提供机遇。”孙婷以为。

中信建投非银分析师赵然以为,长期来看,跟着新“国九条”和“1+N”计谋体系落地生效体育游戏app平台,IPO质地有望抓续升迁。